相続税申告が必要な方

特例等を活用すれば、今からでも納税額を低くできるかもしれません!

遺産相続手続きを全て代行!相続税申告、凍結した銀行口座の解除、不動産や自動車の名義変更などあらゆる手続きを代行します!全国対応

「相続」といってまず一番にイメージするのは不動産の相続かもしれませんね。故人が所有していた家、土地などの不動産は、相続によって所有者が替わります。古くからの慣習では長男が相続するという印象が強いかもしれませんが、では残された財産が不動産だけだった場合、他の相続人は何も財産を受け取ることができないのでしょうか?相続人同士のトラブルの主要な原因はこういったところにあるのです。

不動産が一つしかなかった場合、

など、誰もが疑問に思うことを一つ一つ詳しくご説明させていただきます。

相続人が一人だけだった場合、不動産も預貯金も全て一人が相続すれば何も問題はありません。では相続人が複数いた場合、「モノ」である不動産はどのように分けることができるのでしょうか?分割方法には次のようなものがあります。

不動産は配偶者、現金は長男、車は長女などというように、それぞれの財産をそれぞれが相続する方法です。不動産に関してはこの方法が一般的です。

不動産を代表者一人が相続し、他の相続人にそれぞれの持分に応じた代償金を支払う方法です。例えば相続人が2人、2,000万円の不動産を代表者一人が相続した場合は、1,000万円の現金をもう一人の相続人に渡すということです。

「モノ」だから分けることができないのであって、「金銭」にしてしまえば細かく分割することができます。不動産を売却し、その売却代金を相続人で分ける方法です。

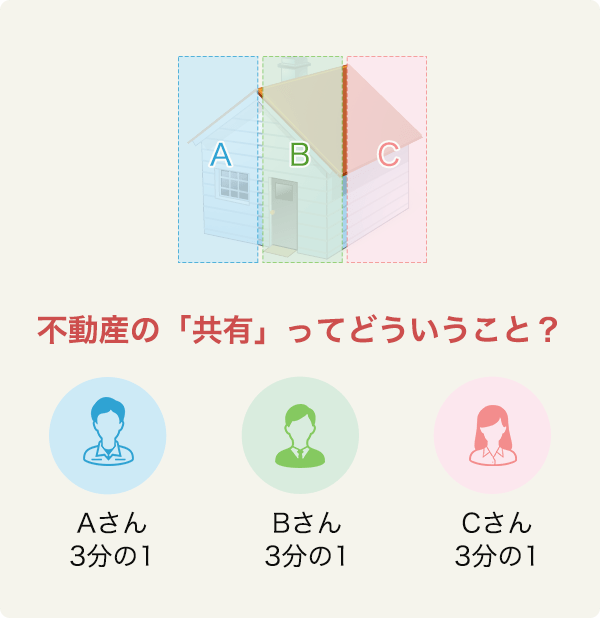

見た目には分割されていない一つの不動産ですが、その一部または全部を共有名義にするという方法です。登記簿謄本には相続人それぞれの名前と持分が記載されます。

「代償分割」は多額の現金を用意するのが難しく、「換価分割」も売却してしまうと住むところがなくなるので、現実問題としてなかなか利用するのは難しいと言えます。

そこで、実際には「現物分割」または「共有分割」されるのが一般的ですが、「共有分割」は将来家を立て替える場合も売却する場合も名義人全員の承諾が必要になり、仮に共有名義のうちの誰かに不幸があると、その持分をまた相続人が分割することになり、承諾をもらう人がどんどん増えてしまうことになります。そうなると、もう顔も合わせたことのない人が名義人になっていたりすることもあり、最悪のケースではそれぞれが自分の持分を主張して「ハンコを押して欲しければ現金で買い取れ」などということを言ってくるケースもあり得ます。

「自分の兄弟は仲が良いから大丈夫」「とりあえず一旦共有名義にしておいてまた考えます」などとおっしゃられる方が多いのですが、「不動産の名義人になる=その評価額分の財産を所有する」ということですので、単なる手続きだと思わず、多額の財産が動いているというイメージを持って慎重にお考えいただければと思います。

また、「共有は単なる問題の先送り」でしかありません。いつかは相続人全員が押印をしなければならない時(売却など)が来るでしょうし、それを今するのか、とりあえずそのままにしておくのか、ただそれだけの違いです。自分だけのことを考えれば共有でも問題ないかもしれませんが、子どもや孫の世代のことまで考えると、やはり早い段階で手続きを済ませておく方が賢明です。

どのように分割するのが良いのかお悩みの場合は遠慮なくご相談ください。多くの手続きを経験し、様々なトラブルを見てきた専門家がアドバイスさせていただきます。名義変更だけでなく、売却、買取まで対応いたします。

まごころ代行センターの

”安心”専門家ネットワーク!!

これらの専門家が、

お一人お一人のご状況に応じて、

必要な手続き、すべき手続きを

全てサポートいたします!!

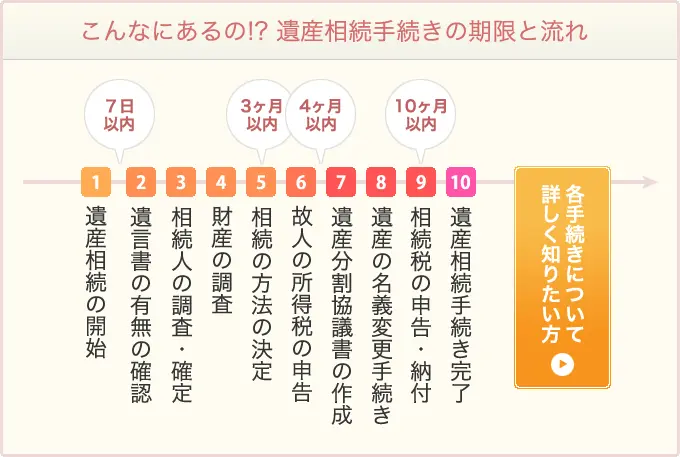

2024年(令和6年)4月1日の法改正により、相続した不動産の登記手続きが義務化されました。これまでは、相続開始後に名義を変更せず手続きを放置していても罰則等はありませんでしたが、この法改正により、名義変更の期限と罰則が設けられました。

詳しくはこちらをご参照ください。

罰則があることも十分なデメリットですが、それ以外にも「名義変更をしないまま放置する」デメリットはあります。

以下、そのデメリットをご紹介します。

当たり前の話ですが、相続登記をしていないということは、まだその不動産は故人名義のままになっています。ではその状態で売却しようとしたとき、名義人の押印を求められたら誰が押印しますか?

名義人はすでに亡くなっており、相続人が代わりに押印するということはできません。つまり、相続登記によって名義を変更しておかないことには、売却や担保への提供などの手続きができないということです。

いざその状況になってから急いで手続きをしようとしても、相続人全員の押印をもらう必要があったり、簡単に数日で完了するものではありません。そういう意味でも、できるだけ早い段階での手続きをおすすめいたします。

相続登記をしないうちに、その相続人の一人に不幸があったとします。すると、その相続人の持分が配偶者や子どもによって相続されることになります。そしてさらにそのうちの誰かに不幸があったとすれば、さらにその持分が相続人で分割され、最初は数人だけだった相続人が、甥や姪、さらには甥や姪の配偶者や子までが相続人になり、普段顔を合わせる機会が少ない人間同士で遺産分割の話し合いをしなければならなくなります。

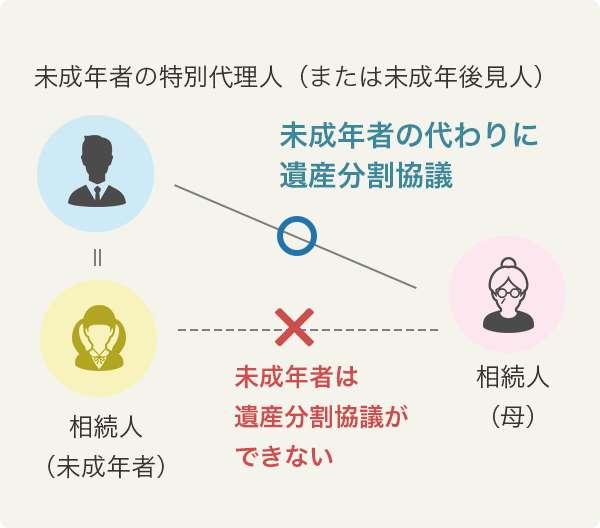

さらに言うと、その相続人に未成年者がいた場合、連絡の取れない人(いわゆる行方不明者)がいた場合、認知症の人がいた場合などは特別な手続きをする必要が生じ、相続登記以外の面で多額の費用がかかってしまうことになります。

(上図:相続人に未成年者がいた場合の手続き)

「誰が相続するかは話し合いで決めるんでしょ?」と思われるかもしれませんが、ここが大きな落とし穴です。民法で定められた法定相続分に相続登記をする場合は、相続人の一人が単独で行うことができます。つまり、この場合は協議や同意は必要ありません。そして、相続登記が完了すれば、相続人は自己の持分について自由に処分(売却や担保への提供など)することができるようになります。

さらに言うと、相続人の誰かに負債(借金)があった場合、お金を貸している人(債権者)はその相続人に代わって法定相続分通りに相続登記をすることができ、名義が変更された時点でその不動産を差し押さえたり、競売にかけることができるようになります。

自分の知らない間にこんなことが進んでいたとしたら…考えるだけでも怖くありませんか?

相続登記を専門家に依頼するかどうかに関わらず、手続きの際に必ず支払わなければならない税金があります。それが「登録免許税」です。あまり馴染みのない税金ですが、これは必ず支払わなければなりません。

では具体的にそれがいくらなのかと申しますと、固定資産評価額の1000分の4(0.4%)とされており、1000万円の評価額の不動産で4万円、2000万円の評価額なら8万円になります。

(※この金額は概算であり、必ずしも同額になるとは限りません)

不動産の固定資産税評価額

1000分の4(0.4%)

ここで言う評価額とは不動産は買ったり売ったりする際の価格ではなく、市町村役場にて取得できる固定資産評価証明書に記載の金額ですので、自分の場合はいくらなのかを知るという意味でも一度ご確認されることをおすすめします。

また、相続財産に公衆用道路などが含まれている場合は特別な方法にて算出することになりますので、具体的な計算についてはお気軽にお問い合わせいただければと思います。

この登録免許税に関して一つアドバイスさせていただきますと、例えばお父さんが亡くなり、相続人は配偶者と子ども一人だったとします。その不動産に住んでいるのは配偶者であるお母さんだけで、子どもはすでに別のところで暮らしています。

この場合、お母さんの名義にするのが通常一般的ですが、仮にお母さんもご高齢で体調が芳しくなかった場合、数年後にお亡くなりになられたとすると、その際にまた登録免許税を支払う義務が生じます。

そういった税金の負担を少しでも押さえるため、最初の段階でお子さんの名義にしてしまうというのも一つの方法です。

不動産相続手続き

サポート

不動産の名義変更から売却まで、不動産のことなら何でも!

これらすべてに対応します!不動産だけならこのプラン!

※相続人に未成年者がおられる場合は、特別代理人の申立て手続き、就任もお受けいたします。

※亡くなられた方の遺言書があった場合は、その開封のための手続き(検認)から全てご相談をお受けいたします。

〒100-0005

東京都千代田区丸の内1-1-1 パレスビル5階515区

「大手町駅」 C13b出口より徒歩2分(地下通路直結)

「東京駅」 丸の内北口より徒歩8分

〒541-0046

大阪府大阪市中央区平野町2-1-14 KDX北浜ビル10階

「淀屋橋駅」 11番出口より徒歩7分

「北浜駅」 6番出口より徒歩2分

遺産相続手続きをまごころとご一緒に

0120-0556-52

- 受付時間:9:00〜19:00 -