遺留分とは一定の相続人に最低限保証されている相続分のこと

- 遺留分を請求できる人、その割合、請求の期限などについて

- 遺留分の請求の方法は、内容証明郵便を推奨

まず、遺留分は「いりゅうぶん」と読みます。

そして遺留分とは、遺言書の存在などによって相続することができなかった場合でも、請求すれば財産を受け取ることができる一定の割合(相続分)のことを言います。

遺留分は相続人であればだれでも請求できるわけではなく、請求できる人や請求できる期間が法律で定められています。

本記事ではその「遺留分」について、詳しく解説いたします。

目次【本ページの内容】

1.遺留分とは

冒頭でもお伝えしましたが、遺留分とは、遺言書などによって全く相続することができないような場合でも、一定の相続人であれば、主張(請求)することで最低限受け取ることができる相続分のことです。

もっとざっくり説明するなら、遺留分とは、一定の相続人に最低限保証されている相続分のことです。

たとえば、亡くなった夫の遺言書に「長男○○に財産を全て相続させる」と書かれていたとします。

この時、二男と三男が遺言どおり何も相続することができないことになると、同じ親から生まれた子の間で大きな不公平が生じてしまうことになります。

そこで、二男や三男が長男に対して「自分にも分けて欲しい!」と請求できる割合(相続分)が、遺留分です。

遺留分が「割合」である以上、ポイントになるのはその対象となる財産の総額ですが、遺留分の請求の対象となる財産は、

亡くなった人が相続開始時に持っていた財産

+(プラス)

生前に贈与した財産

ー(マイナス)

債務(借金等)

によって求められます。

それでは、遺留分の請求について

- だれが請求できるのか(請求者)

- いくら請求できるのか(請求割合)

- いつまでに請求しなければならないのか(請求期限)

それぞれ詳しく解説していきます。

1-1.だれが請求できるのか(請求者)

亡くなった人の相続人のうち、

- 配偶者

- 子どもや孫など(直系卑属)

- 父母や祖父母など(直系尊属)

であれば、遺留分を請求することができます。

重要なポイントは、”相続人のうち”ですので、例えば父母や祖父母が相続人にならないケースでは当然「相続人ではない」ため、遺留分を請求することはできません。

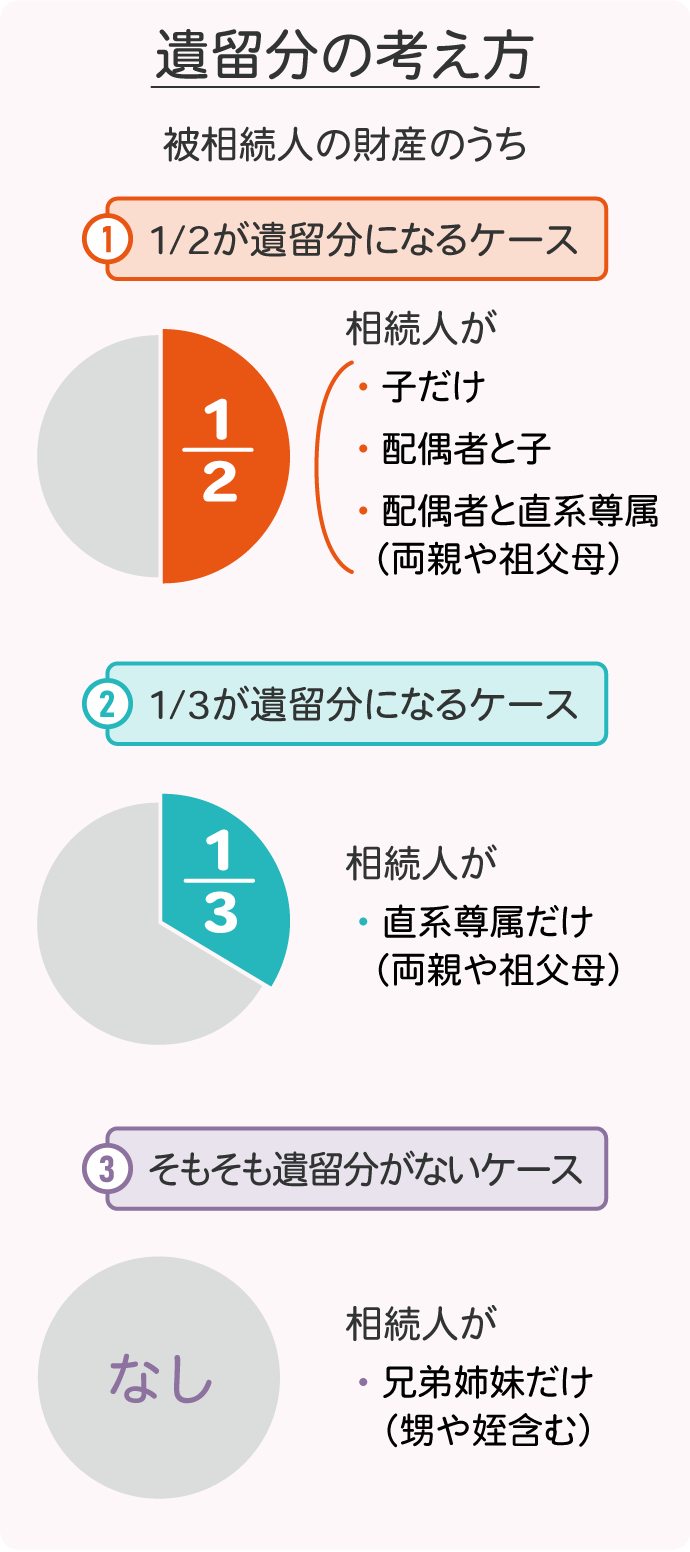

また、ここに挙がっていない兄弟姉妹(甥姪も含む)には遺留分がありません。

(たとえ兄弟姉妹・甥姪が相続人であってもです)

これは必ず覚えておきましょう。

1-2.いくら請求できるのか(請求割合)

だれが請求できるのかがわかると、次に気になるのはどれだけ請求できるのか、ですね。

遺留分の請求割合は、相続関係によると民法で定められています。(一部抜粋)

<民法第1042条 >

兄弟姉妹以外の相続人は、遺留分として、次条第一項に規定する遺留分を算定するための財産の価額に、次の各号に掲げる区分に応じてそれぞれ当該各号に定める割合を乗じた額を受ける。

一 直系尊属のみが相続人である場合 三分の一

二 前号に掲げる場合以外の場合 二分の一

<民法第1043条 >

遺留分を算定するための財産の価額は、被相続人が相続開始の時において有した財産の価額にその贈与した財産の価額を加えた額から債務の全額を控除した額とする。

この条文をわかりやすくまとめると、以下のような3つのケースに分けることができます。

ここで表している上記①~③の割合は、各自が請求できる遺留分ではありません。

相続財産の総額を全体として、遺留分として請求できる総額を表しています。

つまり、【上記の割合=各自が請求できる金額】ではなく、ここからさらに【遺留分として請求できる割合】を計算する必要があるということです。

その方法は、それぞれの法定相続割合から算出します。

具体的には、

①上記のイラストに基づいて計算した遺留分の総額

に対し、

②それぞれの法定相続割合を掛けて

算出します。

文字だけではわかりにくいので、イラストで解説します。

(2-1章で具体的な数字を使って詳しく解説します。)

【!注意!】

そもそも、遺留分を超える財産をもらっている、もしくは遺産分割協議によってもらえるような状況にある場合は、遺留分の請求はできません。

あくまでも、自分の遺留分が侵害されている(遺言書等によって遺留分以上を相続することができない状況にある)場合に請求することができます。

1-3.いつまでに請求しなければならないのか(請求期限)

遺留分は、いつまでも請求できるものではありません。

遺留分の請求には期限があります。

なぜなら、仮に相続が開始して20年も30年も経ってから請求されても、受遺者(遺産を受け取った人)が使い切ってしまっている可能性も高いでしょう。

また、請求される側(受遺者)からすると、いつまで経っても自分のお金のような気がせず、いつ請求されるのか不安に思いながら、財産を「預かる」ような形になってしまいます。

そこで、ある程度の期限を設け「財産の権利を確定してしまう」「遺留分を請求できなくしてしまう」ことを民法1048条で定めています。

請求期限は、具体的には、

- 相続の開始(自分に相続権があること)を知ったとき及び、遺留分を侵害する贈与又は遺贈があったことを知ったときから1年以内

- または、相続開始から10年以内

と定められています。

このように明確な期限があるため、その期限を1日でも経過してしまうと請求ができなくなります。

請求を考えている人は注意しましょう。

また、「相続開始から1年」というのはイメージしやすいですが、「遺留分を侵害する贈与又は遺贈があったことを知ったときから1年」というのは非常に曖昧でわかりにくい表現です。

「わかりにくい=論点・争点になりやすい」ポイントですので、請求しようと考えている人は、できるだけ前者の「相続開始から1年」という期限内に請求するように心がけましょう。

【豆知識】遺留分減殺請求と遺留分侵害額請求の違い

令和元年(2019年)に民法が改正され、遺留分についても変更がありました。

改正前の遺留分の請求は「遺留分減殺請求」と呼ばれ、不動産などを含む相続財産の全てに対して遺留分を請求することができました。

このため、不動産が相続人同士の共有状態になってしまい、それが売却などに妨げになっていました。

その問題を解消するため、改正後の遺留分の請求は「遺留分侵害額請求」と呼ばれ、その請求の対象が金銭(現金)のみになりました。

これにより、

■令和元年(2019年)7月1日より前に発生した相続

→遺留分減殺請求(全ての財産を対象)

■令和元年(2019年)7月1日以降に発生した相続

→遺留分侵害額請求(金銭のみを対象)

をすることができます。

2.遺留分請求額の計算例

前章では、遺留分の概要について解説しました。

この章では、各相続人の遺留分がどれくらいあるのか、具体的に解説していきます。

遺留分の計算は、1-2章でも触れましたが、下記のとおりです。

- まず相続財産全体に対する遺留分を割り出す

- それを各相続人の法定相続分で分ける

【法定相続分とは】

相続人が複数いるときの各々の相続割合のことで、下記のとおり民法で定められています。

- 相続人が配偶者と子の場合

→配偶者が2分の1、子が2分の1(子が複数いる場合は等分) - 相続人が配偶者と直系尊属(亡くなった人の父母や祖父母)の場合

→配偶者が3分の2、直系尊属が3分の1(複数いる場合は等分) - 相続人が配偶者と兄弟姉妹(亡くなった人の兄弟姉妹)の場合

→配偶者が4分の3、兄弟姉妹が4分の1(複数いる場合は等分)

実際にどれくらいの遺留分があるか、3つのケースでそれぞれ見ていきましょう。

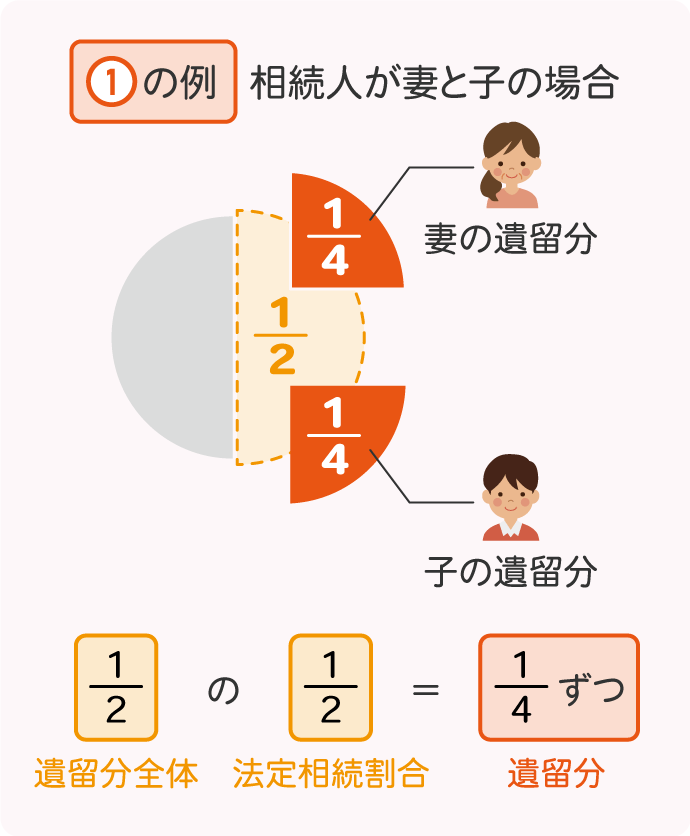

2-1.相続人が配偶者と子1人の場合の計算

- 亡くなった人…夫

- 相続人A…妻

- 相続人B…子

この場合の遺留分は、相続財産全体の2分の1です。

それを、各相続人の法定相続分に分けると、

- 妻…全体の遺留分(2分の1)×妻の法定相続分(2分の1)=4分の1

- 子…全体の遺留分(2分の1)×子の法定相続分(2分の1)=4分の1

となり、妻も子も遺留分は、相続財産全体の4分の1ずつとなります。

例えば、夫に総額4,000万円の相続財産があり、「弟に全ての財産を渡す」といった旨の遺言があった場合(※その遺言が法的に有効なものであった場合)、

- 妻が夫の弟に1,000万円

- 子が叔父に1,000万円

それぞれ遺留分として請求することができます。

(※立場上、弟と叔父と書いていますが、どちらも同じ人のことです)

2-2.相続人が配偶者と父母の場合の計算

- 亡くなった人…夫

- 相続人A…妻

- 相続人B…夫の父

- 相続人C…夫の母

この場合の遺留分は、相続財産全体の2分の1です。

それを、各相続人の法定相続分に分けると、

- 妻…全体の遺留分(2分の1)×妻の法定相続分(3分の2)=3分の1

- 夫の父…全体の遺留分(2分の1)×夫の父の法定相続分(6分の1)=12分の1

- 夫の母…全体の遺留分(2分の1)×夫の母の法定相続分(6分の1)=12分の1

となり、

- 妻の遺留分は、相続財産全体の3分の1

- 夫の父母の遺留分は、相続財産全体の12分の1ずつ

となります。

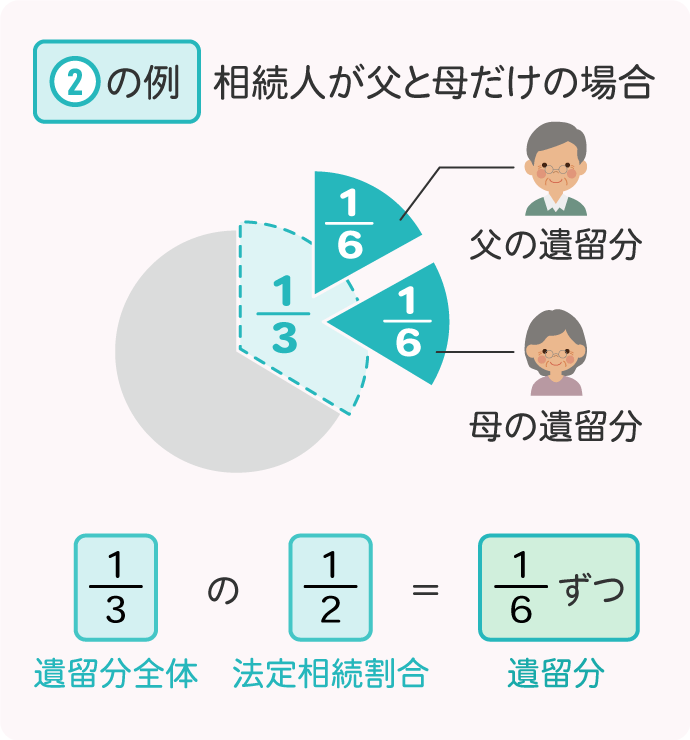

2-3.相続人が父母だけの場合の計算

- 亡くなった人…子

- 相続人A…父

- 相続人B…母

この場合の遺留分は、相続財産全体の3分の1です。

それを、各相続人の法定相続分に分けると、

- 父…全体の遺留分(3分の1)×父の法定相続分(2分の1)=6分の1

- 母…全体の遺留分(3分の1)×母の法定相続分(2分の1)=6分の1

となり、父母の遺留分は、相続財産全体の6分の1ずつとなります。

3.遺留分の請求方法

さて、遺留分として請求できる割合が確定し、かつ、遺留分の請求ができる期間内であれば、次にとるべき手続きは相手(受遺者など)にそれを伝えること(通知すること)です。

この「伝える方法」については、特に法律上の決まりがあるわけではなく、口頭でも有効とされています。

ただ、口頭の場合はやはり言った、言わないの話になってしまうため、仮に言ったことは認められたとしても、それが「いつ」だったのかがどうしても曖昧になってしまいます。

その問題をクリアするためには、より確実な方法として、「遺留分請求通知書」を内容証明郵便で送るようにしましょう。

これにより、「期限内にきちんと請求しましたよ」という証拠を残すことができます。

では、この「遺留分請求通知書」は、だれが作れて、どんな内容を記載するのか。

結論は、「だれでも作れて」「以下の3つの内容を記載する」ことが基本になります。

【遺留分請求通知書】

■だれが作る?

→請求する本人が作成(※専門家へ依頼も可)

■どんな内容を記載する?

→①請求する相手の氏名

②亡くなった人の氏名

③遺留分請求をする旨

遺留分請求を行うにあたり、具体的な相続財産の内容、遺留分の額や対象物については書面上で明記しなくても問題ありませんが、可能であれば事前に財産調査をしておく方がよいでしょう。

なぜなら、自分は遺留分を請求できる「割合」を把握しているだけで、全体の財産額がわからないと具体的な金額がわからないからです。

また、相手に本来よりも少ない財産を総額として報告されれば、結果的に受取額も少なくなってしまうおそれもあります。

そのような事態を防ぐためにも、事前に財産調査をしておくことをお勧めします。

4.まとめ

遺留分とは、一定の相続人に最低限保証されている相続分です。

ただし、その請求には期限があるため、必ず期限内に「証拠を残した形で」請求するようにしましょう。

今回は遺留分を「請求する側」の

ただし、その請求には期限があるため、必ず期限内に「証拠を残した形で」請求するようにしましょう。

今回は遺留分を「請求する側」の立場でお伝えしていますが、反対側の立場として、

- これから遺言書を作成しようと思う人

- 遺言で財産をもらう予定の人

も、遺留分について正しく理解しておきましょう。

遺留分について、また遺言書の作成についてお悩みの際は、お気軽にご相談ください。