相続税申告が必要な方

特例等を活用すれば、今からでも納税額を低くできるかもしれません!

遺産相続手続きを全て代行!相続税申告、凍結した銀行口座の解除、不動産や自動車の名義変更などあらゆる手続きを代行します!全国対応

多くの方は「財産なんて全然ないし、相続税なんてかかるはずがない、相続税申告が必要なはずがない」とお考えのことと思います。では、その根拠は何でしょうか?

お手元にある通帳の残高が少ないという理由であれば、もしかすると知らないところに銀行口座を作って預金していたり、生前贈与をしていたり、貸金庫を借りてお金を入れている可能性もあります。

持ち家が古くて決して高価には思えないという理由であれば、相続税の課税対象となる評価額は実際の売買価格とは異なりますし、預貯金と同じで知らないところに不動産を所有している場合や、実際に住んでいないところの不動産を共有名義で所有している場合も考えられます。

つまり何が言いたいのかと申しますと、相続税の申告なんて必要ないだろうと思っておられる方の多くは、明確な根拠を持ち合わせておられないということです。

相続税の申告が必要なのに申告しなかった場合、延滞税や重加算税、無申告加算税など取り返しのつかないことになる可能性があります。まずは相続税の申告が必要かどうかを確定させましょう。

以下、その方法についてご説明いたしますが、相続財産総額の確定については分割の仕方や評価の方法により大きく異なります。決してご自身のみで判断せず、最終的には必ず相続税申告に詳しい専門家にご相談されることをおすすめします。

当センターでももちろん承っておりますので、お気軽にご相談ください。

(相続財産簡易評価サポートの料金はこちら)

相続税申告が必要かどうかの判断において、相続人の数は非常に重要になります。

というのも、例えば1億円の財産があった場合、その1億円をそのまま申告・相続税が課されるわけではなく、「基礎控除額」を差し引いた金額で申告・相続税が課されることになり、その「基礎控除額」には法定相続人の数が大きく影響するからです。(「基礎控除額」についてはSTEP3で詳しく解説します)

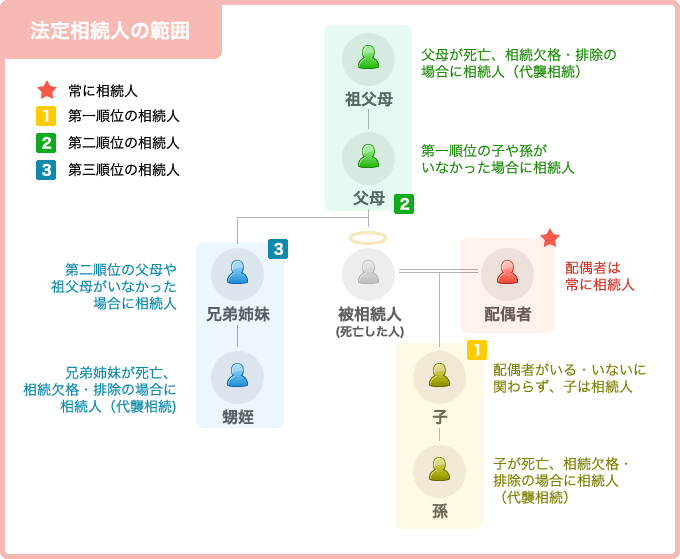

それでは、相続人の確定については下記の図をご参照ください。

図を見ていただければお分かりになると思いますが、まず配偶者(婚姻関係にある夫または妻)がいる場合、その配偶者は必ず相続人になります。

そして、第一から第三順位までの者については順番通りの優先順位になっており、先の順位の人が一人でもいる場合、その後の順位の人は誰も相続人になれません。

同順位の中での優先順位に関しては、第一順位は子、孫、曾孫…の順、第二順位は父母、祖父母の順、第三順位は兄弟姉妹、甥姪の順になります。

この情報だけで相続人が確定できるのであれば非常にわかりやすのですが、上記の図だけではなかなか判断に困るのが下記のようなケースです。

・離婚した元夫(または妻)との間に子どもがおり、再婚相手との間にも子どもがいる場合

・配偶者との間に子どもがおり、浮気相手との間にも子どもがいる場合

・養子をもらっている(養子縁組をしている)場合

・親族に外国籍の人がいて、母国で生活をしている場合

こういったケースも含め、なかなかご自身だけで判断するのが難しい場合もあります。その際は、当センターの無料相談をご活用いただければ、ご相談いただいた内容からわかる範囲で無料でお答えさせていただきます。

その他、実際の遺産相続手続きの際にも使えるよう相続関係説明図まで作成する相続人調査プランもご用意しております。

まずはお気軽にお問い合わせください。

(お問い合わせ、無料相談はこちら)

ここで言う「相続財産」とは、相続人が話し合いや民法に則って受け継ぐ単なる「遺産」という意味ではなく、「相続税申告において課税対象となる財産」という意味です。

その場合、相続財産には現金・預貯金、不動産など一般的に連想されるものだけではなく、受け取った生命保険金や死亡退職金などの「みなし相続財産」、相続開始前3年以内に贈与を受けた一定の財産も合わせて計算され、借入金や未払金などがあればそれらの合計額からマイナスされることになります。

以下、それぞれの内訳と計算方法について記述いたします。

現金は相続開始時点で手元にあった金額、預貯金は死亡日時点の通帳の残高に記載の金額です。ただし、定期預金の場合は預入の期間に応じて利息がついていきますので、相続開始時点での残高証明を請求します。

不動産は固定資産税評価額がおおよその目安となります。固定資産税評価額については市区町村役場にて課税証明書を請求すれば記載されています。

株の評価についてはその種別(上場株式、気配相場等のある株式、取引相場のない株式)によって方法が異なります。代表的なものを一つ挙げておきますと、上場株式の場合、相続開始日の取引相場の終値で計算する方法があります。その他、株式の評価は非常に複雑な計算になる場合もありますので、安易に考えず、相続税の申告に詳しい専門家にご相談されることをおすすめします。

(相続財産簡易評価サポートサービスはこちら)

基本的には受け取った金額そのものですが、それぞれ控除額が定められており、相続人1人につき500万円をマイナスして計算することができます。

例えば生命保険金が2,000万円、法定相続人が配偶者と子1人だった場合、控除額は500万円×2人=1,000万円となり、2,000万円-1,000万円=1,000万円が相続財産として相続税申告時には加算されます。

相続開始前3年以内に贈与を受けた財産があれば、その総額を相続財産に加算します。例えばお亡くなりになる2年前に二人の子どもに500万円ずつ贈与していた場合、そのお金(計1,000万円)は相続財産に加えて計算されることになります。

(何度も申し上げますが、ここでいう「相続財産」は相続税申告時の計算の際に用いる財産額のことで、相続人の間で分割する財産という意味ではありませんのでご注意ください。)

尚、一定の要件を満たした上で配偶者に贈与した居住用の財産(家)については相続税の計算の対象外となります。

今は実際に”株券”を発行している会社は少なくなりましたが、それは”株券”が不発行になっただけで、”株(株式)”はもちろん存在しています。相続においては、相続人はこの”株(株式)”を相続します。

目に見えないものではありますが、会社には価値があり、その価値は発行されている株式に反映されますので、相続の際はこの株式を正確に評価しなければなりません。

「会社なんて相続したくないし、何の価値もないはず…」という方もおられるかもしれませんが、それは財産に該当するのです。

単純に額面分で計算します。利息等の取り決めがあった場合、相続開始時点での残債額で計算します。

(これはあくまでも「マイナスの財産」ですので、今まで計算してきた「プラスの財産」から差し引くことになります。)

ここまで計算が進んだ方、相続財産の合計額が算出できましたでしょうか?

評価の方法が複雑であったり、残高証明や課税証明書などを各機関から取り寄せる必要があったりするため、「計算を始めてみたけど途中で諦めてしまった」とおっしゃられる方が非常に多いのが実際のところです。

当センターではそういった方のために、相続財産の計算をお手伝いさせていただいております。株の評価だけ、不動産の評価だけといった内容でも結構ですし、全て計算して欲しいといったご依頼にも対応いたします。

ご相談は無料ですので、当センターの無料相談をぜひご活用ください。

(お問い合わせ、無料相談はこちら)

ここまでのステップ、大変お疲れ様でした。

もう山場は超えましたので、あとは計算式に従って単純に計算していくだけです。相続税の申告が必要かどうかの判断まであと一歩。がんばりましょう!

さて、このステップでは、ステップ1で調査した相続人の人数に基づき「基礎控除額」を算出します。計算式はすごく単純で、

で算出することができます。具体的な数字を挙げますと、例えば法定相続人が配偶者と子ども二人の計3人だった場合は、

(例)基礎控除額=3,000万円+(3人×600万円)=4,800万円

となります。非常にわかりやすい計算式ですので、まずは基礎控除額がいくらになるのか計算してみてください。出てきた数字は次のステップで使いますので、忘れないようにメモをお願いします。

【2016年12月31日以前に発生した相続は、基礎控除額が異なります】

大きな話題になった「相続税改正」ですが、その改正の重要な部分が基礎控除額の計算式の変更(いわゆる基礎控除額の引下げ)です。

改正前の基礎控除額の計算式は、

基礎控除額=5,000万円+法定相続人一人につき1,000万円

となります。上記の例と同じく法定相続人が配偶者と子ども二人の計3人だった場合で計算すると、

(例)基礎控除額=5,000万円+(3人×1,000万円)=8,000万円

となります。現行法における基礎控除額と比較すると、その差はなんと3,200万円!これはつまり「相続税の課税対象者が大幅に増えた」ということを表しています。

旧法で計算して相続税申告が不要だと思っていた方も、現行法では相続税申告をしなければならない場合もありますので、一日でも早くご相談されることをおすすめします。

お亡くなりになる前(相続開始前)ならまだ相続財産の評価額を下げるような対策も可能です。

当センターでは相続税申告に強い税理士が直接ご相談にお応えしますので、まずはお気軽にご相談ください。

(相続税についての無料相談・お問い合わせはこちら)

それでは、ステップ2で算出した「相続財産評価額」とステップ3で算出した「基礎控除額」を比較し、相続税申告が必要かどうかの判断をしましょう。

基礎控除額を上回る額の相続財産があった場合です。この場合は「相続税申告が必要」ということになります。

しかし、諦めないでください。相続が開始した後(すでにお亡くなりになった後)でも相続税を安くする方法があります。単純に計算して相続税を申告・納付するのではなく、まずは当センターにご相談ください。少しでも相続税を安くする方法がないかを検討し、ご提案、申告までサポートさせていただきます。

(相続税申告が必要だとわかった方はこちら)

基礎控除額の方が相続財産評価額よりも高かった(または同じだった)場合です。この場合は「相続税申告は不要」ということになります。

しかし、その差がそれほど大きくなかった場合はご注意ください。ここでご紹介している評価の方法だけが全てではありませんし、そもそも知らなかった財産が見つかることもあります。(把握していなかった銀行口座が出てくることは本当によくあります)

その場合はもちろん相続財産評価額が高くなりますので、もしかすると基礎控除額よりも高くなるかもしれません。正確な評価をご希望の場合は当センターまでご相談ください。当センターが詳しく調査し、相続財産評価額が確定してもなお「相続税申告は不要」という判断になれば、それだけで大きな安心になると思います。

(相続税申告が不要とわかった方はこちら)

「減税規定」という少し難しい言葉が出てきましたが、文字通り「税を減らすための特別な規定」という意味で、つまり、減税規定を受けることができれば、税金を減らすことができるということです。

これは反対に考えると、減税規定を受けられなかった場合、多額の税金を支払わなければならない可能性があるということを表しています。

では、具体的にどういったものがあるのかと言いますと、代表的なものを二つご紹介いたいと思います。

(国税庁ホームページの該当ページ)

配偶者とは婚姻関係にある相手(つまり夫や妻)のことですが、配偶者が遺産分割などにより取得した実際の遺産額が、「1億6,000万円」または「配偶者の法定相続分相当額(民法で定められた割合通りに相続した場合の金額)」のうちのどちらか多い方の金額までは、相続税がかからないという制度です。

言葉だけで理解するのはなかなか難しいかもしれませんが、いずれにせよこの制度を活用すれば、配偶者が相続した財産の評価額が最低でも1億6,000万円までは、配偶者に相続税がかかることはないということです。

※あくまでも配偶者が相続税を支払わなくても良いだけで、それ以外の相続人は相続税を支払わなければなりません。

(国税庁ホームページの該当ページ)

土地の用途や目的等に応じて受けられる減税措置が異なりますのでここでは具体的な記述は割愛させていただきますが、端的にご説明申し上げますと、相続により取得した一定の宅地については相続税の計算において評価減を受けることができるという制度です。

要件を満たさなければ適用はありませんが、例えば居住用の宅地であれば80%もの評価減、事業用の宅地であっても50%または80%の割合で評価減とすることができます。

単純計算ですが、1億円の土地であれば80%の評価減で2,000万円の評価額となり、それによって相続税がかからなくなるケースあります。

(小規模宅地の評価減について詳しくはこちら)

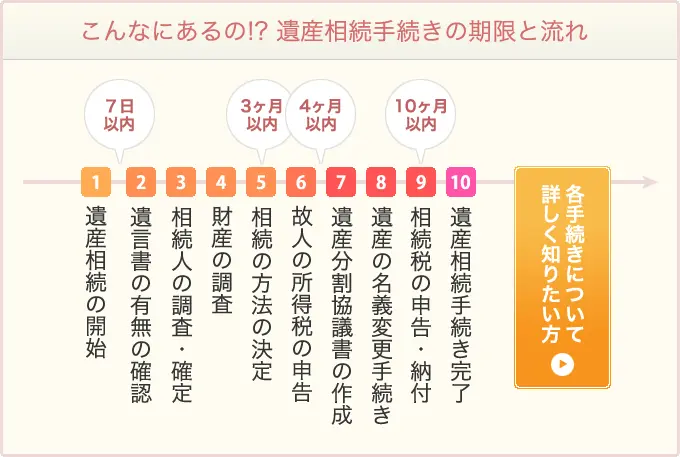

先にお伝えしておきますと、相続税の申告・納付期限は「相続が発生した(お亡くなりになられた)ことを知った日の翌日から10か月以内」です。

相続税の申告が必要なことを知っていたか知らなかったかに関わらず、何の申告もなくその期限を過ぎてしまうと、通常の相続税とは別に無申告加算税や延滞税を支払わなければならなくなります。

特別な理由もなく、期限内に相続税の申告をしなかった場合に課される税金です。期限後に税務署の調査を受けて申告した場合、通常の相続税額に15%∼20%が上乗せされます。

例えば1,000万円の相続税額だった場合、200万円もの無申告加算税が課されるということです。税務署の調査を受ける前に自主的に申告した場合でも5%の無申告加算税が課税されます。

よくある「延滞料」と同じイメージで、相続税の納付期限の翌日から実際に納付する日までの間にかかる税金です。その割合は二段階になっており、納付期限の翌日から2か月までの間は年利7.3%(※)、2か月を経過した後の期間は年利14.6%で計算されます。

(※)この値は原則であり、前年の11月30日の公定歩合+4%のほうが低ければその割合にて計算されます。

計算するのが面倒、相続税申告が必要かわからない、

そんな方にオススメ!

「計算しようとしたがよくわからない」「思っていたより大変で挫折してしまった」という方、ぜひこの簡易評価サポートをご利用ください。費用はかかりますが、やはり専門家が計算するかどうかで安心感が全く違うと思います。

私たちも費用を頂戴してお手伝いさせていただく以上、中途半端なことは絶対にいたしません。遺産相続手続き全般に関するご質問も、その際に一緒にしていただければお応えさせていただきます。

相続税には申告期限があります。そのうち相談してみよう、週末に電話しよう、そういった気持ちではなく、ぜひ今すぐお電話ください。万が一他の方のご相談対応などで着信できなかった場合も、折り返しお電話させていただきます。

この記事を執筆した専門家

滝 亮史

Ryoji Taki

近畿税理士会 東支部 第107863号

大阪府中小企業診断士会 第411767号

〒100-0005

東京都千代田区丸の内1-1-1 パレスビル5階515区

「大手町駅」 C13b出口より徒歩2分(地下通路直結)

「東京駅」 丸の内北口より徒歩8分

〒541-0046

大阪府大阪市中央区平野町2-1-14 NMR北浜10階

「淀屋橋駅」 11番出口より徒歩7分

「北浜駅」 6番出口より徒歩2分

遺産相続手続きをまごころとご一緒に

0120-0556-52

- 受付時間:9:00〜19:00 -