相続税がかかる方

特例等を活用すれば、今からでも納税額を低くできるかもしれません!

少しでもご負担を減らしたい。

そして、みんなが笑顔になって欲しい。

これが当センターの想い、お手伝いする理由です。

当サイトをご覧いただきありがとうございます。

当センターは行政書士事務所が窓口となり、「一人でも多くのお困りの方の力になりたい。少しでもご負担を減らしたい。みんなが笑顔になって欲しい。」という想いをもった行政書士、司法書士、税理士、弁護士などの国家資格者が集まって、あらゆる遺産相続手続きを代行しています。

役所、年金、銀行、不動産など、相続開始後に発生する手続きは言わば「作業」であり、ご遺族の方でなくても行うことができます。しかし、亡くなられた方への「想い」だけはご遺族の方しか伝えることができない大切なものであり、亡くなられた方も、これから一人で旅立つのはやはり心細いことと思います。

そこで、ご遺族の方が少しでも長く手を合わせ、空を見上げる時間を作ることができれば、安心して旅立つことができるのはないかと思います。

そのためにも、どうぞ慣れない煩雑な「作業」は私たち専門家にお任せいただき、それによってできた心の余裕や時間を、「想い」を伝える時間に充てていただければと思います。

【目次】遺産相続手続きの

代行について詳しく解説!

2024.03.21

2024.03.18

2024.03.18

2024.03.29

2024.03.15

2024.02.29

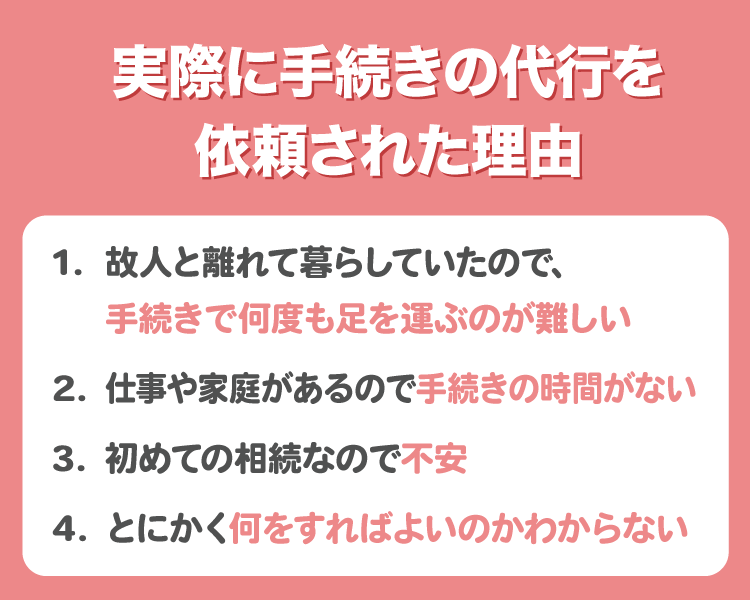

ひとつひとつの手続きは、特別な資格や免許がないとできないものではありません。丁寧に調べたり質問したり、時間をかければ自分ですることは可能です。

ではなぜ、当センターはじめ相続の専門家に代行をご依頼されるのかというと、やはり「大変」「時間がない」「わからない」というのが大きな理由かと思います。

【途中まで自分で手続きを進めたが、途中で代行を依頼することに決めた理由】

さらに、遺産相続は相続人全員が協力して、一緒になって手続きを進めていかなければなりません。たとえそのことを理解できていたとしても、相続人同士の間に“想い”の差があるとなかなか手続きを進めることができなかったり、感情をぶつけ合ってしまって思わぬトラブルに発展したりすることもあります。

そこで当センターが中立的な第三者として手続きを代行し、法的な観点からアドバイスを差し上げることで、スムーズに、あくまでも「手続き」として作業を進めていくことが可能になります。

こうした理由から、当センターはじめ遺産相続の専門家に手続きの代行を依頼される方が多いです。

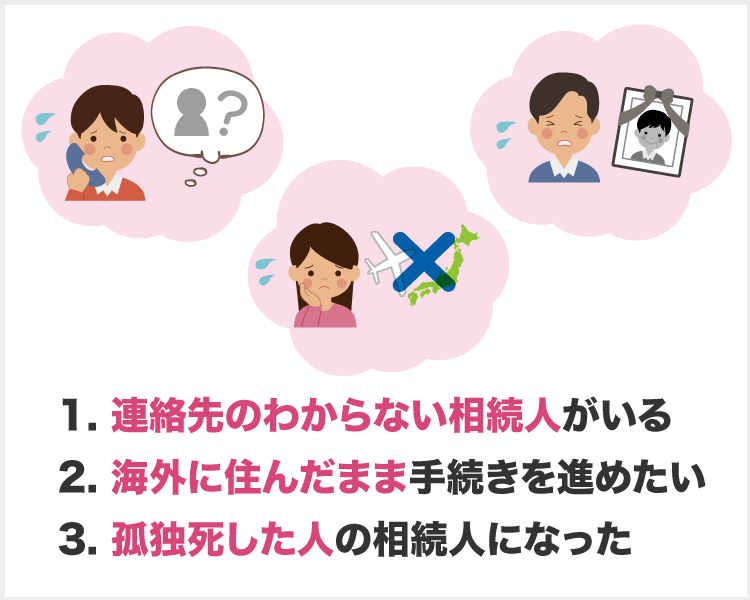

なお、当センターでは少し特殊なケースにも対応しています。

当センターは、10年以上“相続手続きの代行”を専門にしてきたプロフェッショナルチームです。だからこその実績、経験値、解決策がありますので、遺産相続のことでお悩みの際はお気軽にご相談ください。

>> 相続手続きを専門家に頼む理由はわかったけど、相続まごころ代行センターが多くの人から選ばれるのはなぜ?

結論から先にお伝えすると、とにかく何から何まで、遺産相続に関するあらゆる手続きを代行します。

(※一部地域の公共料金など、手続きによっては代行が不可で、相続人ご本人様でしか対応を受け付けていないところが出てきました。ただし、手続きのサポートはいたしますのでどうぞご安心ください。)

遺産相続手続きは、専門家(資格)によって代行できる業務が決まっていますので、特定の資格の人だけに代行を依頼しても手続きが完了しないこともあります。

(詳しくは「相続手続きの代行は誰に依頼する?専門家別に解説」へ)

しかし、当センターは遺産相続に関わる各専門家が在籍するチームです。だからこそ、遺産相続に関するあらゆる手続きを代行することが可能です。当センターにご依頼いただくとどこまで代行が可能なのか、ここではひとつひとつ詳しくご紹介します。

(きっと「そこまでやってもらえるの!?」思っていただけるはずです。)

死亡届を提出し、通夜、葬儀が終わると、役所の手続きから相続手続きが始まります。健康保険、介護保険、葬祭費の請求、固定資産税、市民税など、様々な役所での手続きを当センターにて代行します。

役所で死亡届を提出すると、窓口の方から他の手続きの案内を受けることもありますが、それ以降の手続きは当センターにお任せいただいて大丈夫です。

健康保険や介護保険については還付金の請求ができる場合があり、葬祭費については数万円(※役所によって異なる)受け取ることもできますので、お気軽にご相談ください。

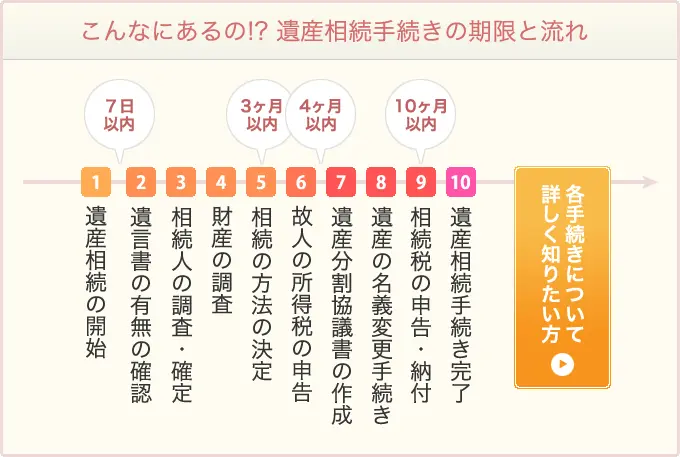

なおこの時期は、大切な人を亡くされた悲しみで本当に心身共にお疲れかと思いますが、既にいろいろな手続きの期限が開始しています。死亡から7日以内、10日以内、14日以内など、役所でする手続きには期限のあるものが多いので、特に注意が必要です。

>> 死亡後(葬儀後)の手続き一覧表(チェックリスト付)期限や窓口まで全て紹介

遺族基礎年金、寡婦年金、中高年寡婦加算、未支給年金など、亡くなられた人が加入していた年金や遺されたご家族の状況によって請求できる年金の種類や金額が異なりますが、当センターでは全て調査の上、漏れなく年金を受給することができるように手続きを代行します。

年金の手続きは基本的に年金事務所にて行いますが、手続きの窓口が年金事務所以外の場合も対応可能です、ご安心ください。

遺族年金はご遺族の生活のためために必要不可欠なものですが、書類をそろえて請求してから3か月程度、内容や時期によっては半年程度かかって支給される場合もありますので、1日でも早く受け取れるように準備を進めていくことが大切です。

銀行や不動産のようないわゆる「相続」といった手続きではありませんが、全ての人に発生するのがこうした契約関係の手続きです。解約や名義変更のご希望をお聞きした上で、当センターにて代行します。

なお、解約の場合は最終の支払いがあったり、名義変更の場合は引き落とし口座の変更手続き等が必要になったりしますので、未払いの状態にならないよう、タイミングを考えて一つ一つ手続きを代行します。

契約内容がわからない、どこと契約しているのかわからないといった場合は照会をかけたり通帳の取引履歴から調査しますので、毎月どの口座やカードから支払っていたのかを確認の上、お気軽にご相談ください。

>> 公共料金(電気、ガス、水道)の手続き

>> 新聞(読売/朝日/毎日新聞等)の手続き

>> 携帯電話(au/ドコモ/ソフトバンク)の手続き

>> クレジットカードの手続き

生命保険に加入されていた場合、当センターが死亡保険金の請求を代行します。

受取人の指定がある場合でも、受取人の指定がない場合(または受取人が先に亡くなっている場合)でも、通常の相続手続きの必要書類(戸籍や印鑑証明書、実印等)が求められますので、当センターが代わって準備、請求します。

死亡保険金以外の入院給付金等については、そもそも相続財産として相続人全員で請求する必要があるケースがほとんどですので、入院されていた病院へ入院の証明書を請求したり、他に請求できる特約が附帯していないか確認したり、とにかく漏れなく全ての保険金が請求できるようお手伝いします。

戸籍謄本、除籍謄本、改正原戸籍、住民票、住民票の除票、戸籍の附票、改正原附票、必要な場合は廃棄証明など、相続手続きにおいて必要となる全ての戸籍等の取得を代行します。

そして、その後は当センターにて相続関係説明図を作成し、管轄の法務局にて法定相続情報一覧図の写しを取得します。これにより、同時進行で複数の相続手続きを進めることができるようになりますので、より効率的に、スピードを上げて代行することが可能になります。

>> まるわかり!法定相続情報証明制度のメリット/注意点を完全解説

取得した戸籍等は最終的に相続人の代表者様にお渡ししますので、過去の戸籍をご覧いただくことで、ご自身のルーツを遡ることも可能です。「こんなところまで調べてもらえるんですね!」とおっしゃられることも多く、なかなか知る機会がないご自身のご先祖に関する戸籍ですので、お渡しした後はぜひ一度じっくりご覧いただければと思います。

※相続人同士の関係上、皆様の個人情報に配慮して対応することも可能です。お互いの住所を知らせないことをご希望される場合もぜひお任せください。

>> 【戸籍謄本まるわかり】相続手続きに必要な戸籍をケース別に徹底解説(※当センター運営の「まごころ相続コンシェルジュ」へ移動します)

亡くなられた人の名義の銀行口座は死亡をきっかけに凍結し、一切の入出金ができなくなってしまいます。その凍結した銀行口座の相続手続き(解約または名義変更)を代行します。

普通預金については解約払戻しが一般的ですが、定期預金であれば金利によって解約か名義変更かを検討されるかもしれません。

また、銀行を窓口として国債を買われている場合もありますので、その場合は「あと何年間の利子を受け取れるのか」「元本はいつ償還されるのか」「名義変更をした場合の利息の受け取り方はどうなるのか」など、確認すべき事項がたくさんあります。

むしろ、そういったものがあること自体をご存知ではなく、当センターで通帳を拝見したり照会をかけた結果見つかることも多々あります。

単に把握している手続きをするだけではなく、同じ銀行内で他に口座などがないか、どういった手続きがベストなのかを検討してご提案、代行いたします。

>> 死亡して凍結された銀行口座の預貯金の遺産相続手続き代行

不動産について、亡くなられた人から相続される方へ名義を変更する手続きを代行します。

マンションの場合は、管理組合に届け出ている名義人の変更手続き(区分所有者の変更)も代行します。

貸している不動産があれば、借主との間で賃貸借契約を締結していたはずです。所有者が変わるということは貸主も変わるということですので、賃貸借契約書を確認し、必要な場合は契約書のまき直しまでお手伝いします。

自宅にせよ貸している不動産にせよ、名義変更に限らず手放したいということでしたら売却のお手伝いもいたします(※ご希望の場合は遺品整理、特殊清掃、不用品の買取まで対応可能です。)

>> 故人が所有していた不動産(自宅、土地、マンション等)の名義変更手続き

>> 故人が所有していた相続不動産(土地、建物、マンション等)の売却・買取

株式の相続は、株式のまま相続する(移管手続き)か、それとも売却(現金化)して相続するか、どちらをご希望の場合でも手続きを代行いたします。

ただ、株式のままで相続をする場合は受け取る方名義の証券口座が必要ですので、ご用意をお願いします。(口座をお持ちでない場合、口座開設を代行することはできませんが、開設のサポ―トは可能ですのでご安心ください。)

株式を持っていることは明らかであっても証券会社がわからない場合、そもそもどれだけ株式を持っているのかわからない場合なども、当センターで照会をかけ、漏れなく手続きします。

また、配当金についても、受取口座が凍結してしまうと未受領のままになってしまいます。そのような場合も確実に受け取れるように手続きを代行しますので、どうぞご安心ください。

株式の相続手続きは銀行の手続きと異なり複雑ですので、専門家にお任せいただくことで、安心して手続きできると思います。

>> 【初心者でも安心】4つのステップで理解するはじめての株式相続(※当センター運営の「まごころ相続コンシェルジュ」へ移動します)

不動産と同じく、車やバイクは陸運局に名義が登録されており、亡くなられた人から相続される方へ名義を変更する手続きを代行します。

普通車の場合は車庫証明が必要になる場合もありますが、もちろん当センターにて図面や書類を作成して管轄の警察署に申請し、その後の名義変更まで代行します。

原付(原動機付き自転車)は陸運局ではなく役所で手続きをすることになりますが、当センターにてナンバープレートの手配から代行しますのでご安心ください。

また、車やバイクに欠かせないのは保険です。自賠責保険の手続き、任意保険に加入している場合の手続き、どちらも車やバイクを引き続き使用するのか処分するのかで手続きが異なりますが、解約の場合は返戻金があればその請求まで当センターで代行します。

今後誰も使用する予定がない、手放したいということでしたら売却のお手伝いもいたします。(※バッテリーが上がってしまっている場合も臨時のバッテリーや積車等で対応可能ですので、動かない車でもお気軽にご相談ください。)

>> 故人が所有していた自動車・バイクの名義変更、廃車手続き代行

お持ちのお墓にもよりますが、「墓地の所有権の変更」「永代使用権などの権利名義の変更」「墓じまい」などの手続きも当センターにて確認し、書類の作成や提出などを代行します(※お骨の取り出しなどはご遺族の方にお願いしております)。

また、ご自宅内に仏壇があり、位牌や遺影などがそのまま祀られていることがよくあります。相続人の方がその仏壇を引き取ることができればよいのですが、ご自宅の状況やスペースなどの関係で引き取りができず処分をご希望されることもあります。その場合は当センターが連携している「一般社団法人お寺さんの会」にて全国、どの宗派でも供養をさせていただきますのでご安心ください。

亡くなられた人の確定申告について、当センターの税理士が申告し、還付金の請求や所得税の納付を代行します。

なお、通常の確定申告と違い、相続の場合は1月1日から死亡した日までで計算し、死亡日から4か月以内に申告する必要があります。

特に還付がある場合、その還付金は相続財産として相続税の申告に含める必要がありますので注意が必要です。

納税の場合は期限を経過すると延滞税などがかかりますので、計算の期間なども考慮すると、少しでも早く着手しておいた方がよいでしょう。

確定申告が必要かどうかは、毎年確定申告されていたかどうかが判断基準の一つになりますので、確定申告書の控えがあればお手元にご用意の上でご相談ください(※もちろん控えがない場合でも手続き可能です。)

当センターの相続税の申告の代行は、相続税に特化した専門の税理士が“単に”代行するだけではありません。当センターが選ばれる理由、それは

からです。ご家族の状況によっては、目下の相続だけでなく、次の相続を見据えた相続を必ず検討すべきです。トータルで考えることで、結果的に数百万円から数千万円の納税額が変わるということも決して珍しくありません。

また、相続税の申告を依頼すると、必要書類を「自分で」揃えるように案内されるところもたくさんありますが、当センターでは代行して取得します。それができるのは、その他の手続きを代行する過程で相続税申告に必要となる資料も一緒に収集するので、相続人の皆様にお願いする必要がないからです。この違いは非常に大きいと思います。当センターで代行しますので、ご安心ください。

悩ませない、困らせない、手を煩わせない、それが当センターの考え方です。

亡くなられた方の荷物の中で不要なものがあれば、その片付け(遺品整理)も当センターが代行します。

当センターの強みである相続の専門家ネットワークを活かし、連携する遺品整理士が責任を持ってお荷物を片付けます。ただ作業として荷物を片付けるだけでは見落としがちなものも、相続手続きの専門家と連携している遺品整理士だからこそ、一つ一つ丁寧に手掛かりを探しながら片付けます。

とにかく何でも捨ててしまえばOKというスピードだけを重視したやり方とは真逆であり、その後の相続手続きを見据えて作業いたします。

また、最近では孤独死などによって特殊清掃が必要なケースも増えています。当センターにご依頼いただければ、専門業者ならではの特殊な機器を使っての脱臭、状況によっては壁紙や床を剥がし、とにかく臭いの元を取り除くよう作業します。

管理会社から了承を得るところまで専門家がやり取りしますので、無事退去ができるまで安心してお任せいただくことが可能です。

誰も住まなくなった持ち家であれば、亡くなられた原因が何であれ、当センターの宅地建物取引士が売却のお手伝いもいたします。

>> 故人が所有していた相続不動産(土地、建物、マンション等)の売却・買取

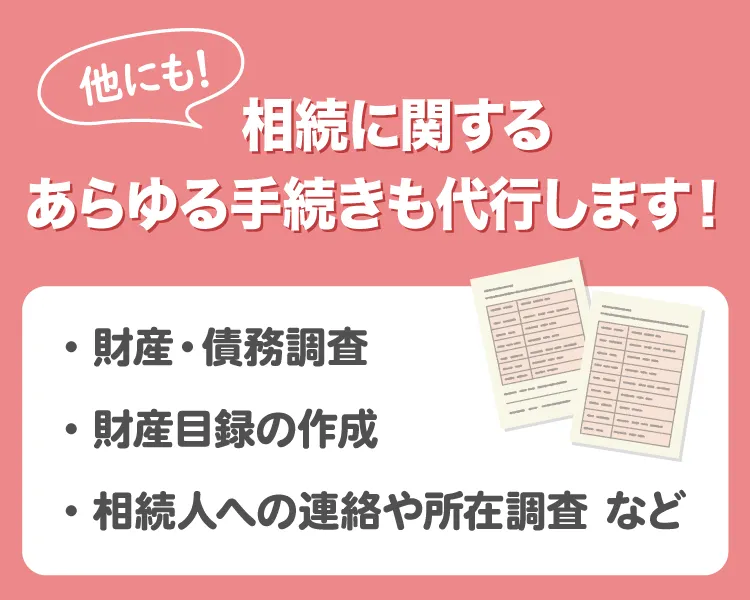

ここまでたくさんの代行可能な手続きについてお伝えしましたが、他にも例えば

というように、当センターだからこそできる手続きがたくさんあります。

これは行政書士、司法書士、税理士などどういった資格を持っているかだけではなく、「相続に特化した知識や経験があるか」の違いです。

当センターでは相続に関するあらゆる手続きを代行します。どんな些細なことでも、まずはお気軽にご相談ください。

※相続財産であっても、契約者や名義人が亡くなった人以外のもの(例えば名義預金、名義保険など)は、そもそも亡くなった人の契約(名義)ではありませんので、相続手続きの範囲としては対応ができず、手続きが必要な場合はその名義人の方にご協力をお願いすることになります。予めご了承ください。

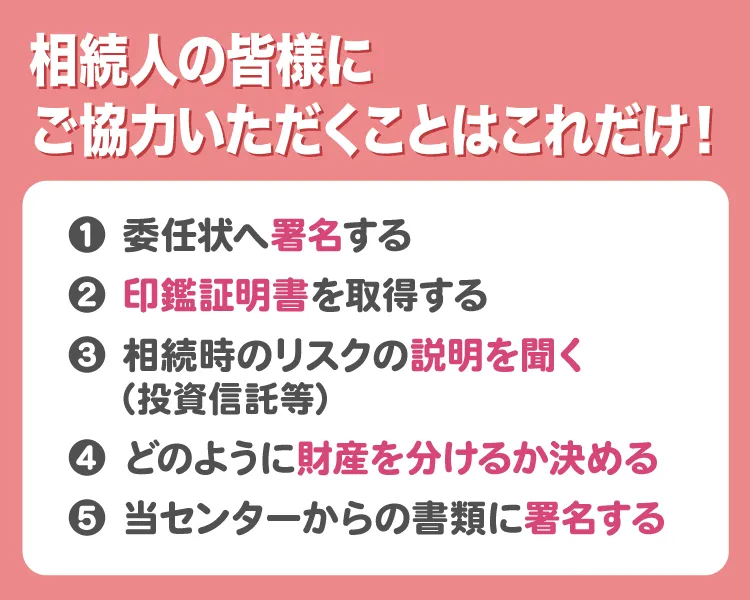

当センターではあらゆる相続手続きを代行いたしますが、“どうしても相続人の方にしかできないこと"がありますので、前もってお伝えしておきます。

思い付く限りでは、以上です。これ以外のことは基本的に当センターで代行いたします。

そのため、ご依頼いただいた後「手続きは順調に進んでいますか?」と質問をされることもありますが、これは報告や連絡が少ないという意味ではなく、そう思われるぐらい当センターが手続きを代行していることだとご依頼いただいた方から教えていただきました。

たくさんの相続手続きがあり、自分でやっていると時間的にも精神的にも追われていたのに、依頼した途端にほとんど何もすることがなくなるというのが当センターの特徴です。

当センターが皆様から

お選びいただける6つの理由

当センターが選ばれる理由をもっと詳しく知りたいかたは方はこちら

上の図の通り、

という5つに加え、【孤独死、海外在住、相続関係が複雑など特殊なケースに強い】という理由で、数ある中から当センターが相続手続きの代行の依頼先として選ばれています。

これは、単に「時間がない」「大変そう」「よくわからない」といった理由での代行のご依頼ではなく、特別な状況なので専門家に頼らざるを得ないという状況でのご依頼であり、たくさんの経験、実績があるからこその強みです。

こういったご相談には行政書士、司法書士、税理士など様々な資格を持っている全員が対応できるわけではありません。むしろ、特殊なケースだからこそ特定の資格ではなくあらゆる専門家の連携が必要であり、一つの資格だけで考えてしまうと視野が狭くなり、相続全体を見据えてのご提案やアドバイスができなくなってしまいます。

資格を超えた視点で相続全体をとらえ、少し特殊なケースであっても必ず解決方法を提案することができる、解決まで導くことができる、それが当センターだからこその強みです。

「依頼した後どのような流れで進んでいくのか」について、相続手続きの代行を検討されている「今」わかった方がより安心していただけると思いますので、ここでは順を追って詳しくご説明します。

ご依頼、ご相談は電話またはメールにて受付ております(初回60分は無料です)。

電話:受付時間9:00〜19:00(無休)

メール:24時間(無休)

※ご相談の状況によっては返信までに数日お時間をいただく場合もあります。お急ぎの場合はお電話にてご相談ください。ご相談の内容にもよりますが、相続手続きに関するご相談であれば「亡くなった人は誰か」「家族構成」など、相続関係を把握することが第一になりますので、なかなか文字だけでは伝えにくいこともあり、メールよりも電話でご相談される方が圧倒的に多いです(感覚的に9割以上がお電話です)。

どちらの場合も費用はいただいておりませんので、安心してご相談ください。

お聞きした情報をもとに、手続きにかかる費用を概算でお伝えします。

※できる限りそのご相談の中でお伝えできるよう心掛けておりますが、ご相談の内容によっては改めてご連絡させていただく場合もございます、ご了承ください。

なお、当方の費用は専門家報酬の「総額」でのご案内ですので、一つの専門家の報酬だけをお伝えし、後から追加になるようなことはありませんのでご安心ください。

報酬以外に別途かかる費用として実費もございますが、それもご相談の中でお聞きした情報から、大体どれぐらいかかりそうかをお伝えいたします。

ご相談の中でお伝えするこれから行うべき手続き、代行費用、今後の進め方などをもとに総合的にご検討いただき、ご依頼されるかどうかのご判断をお願いします。

相続人が1人であれば特に相談の必要はないかもしれませんが、相続人が2人以上でしたら皆様で費用をご負担されると思いますので、ご依頼の前に一度ご相談いただくことをお勧めしています。

検討した結果、もしご依頼いただけるということになりましたら、お手数ですがその旨を再度ご連絡ください。今後どのような流れで進んでいくかを改めてご説明させていただきます。

なお、ご依頼にならなかった場合は特にご報告は不要ですし、費用も一切いただきません。お聞きしましたご相談内容や個人情報についてはしばらく保管(※後日「やっぱり依頼します」というご連絡があった場合に内容がわかるため)の上、削除させていただきます。

「遺産相続」という非常に大切な手続きをお手伝いさせていただきますので、ひとりひとりと顔を合わせてお話し、私たちのことを心から信頼していただいた上でご依頼を受けるべきだと考えておりますが、コロナ禍以降は皆様にご迷惑をお掛けすることがあってはいけませんので、感染拡大防止のためにも、現在はほとんどのケースで郵送でやり取りをさせていただいております。

(ご希望に応じてご来所いただくケース、またお伺いするケースもございます。)

ご依頼の際にこちらからお送りする書類は契約書、委任状、ヒアリングシートの3点が基本になります。(それぞれの内容についてはご相談の際に詳しく説明いたしますので、ここでは割愛します。)

届いた書類に署名捺印などご協力をいただき、同封の返信用封筒でご返送をいただくと、いよいよ代行業務が開始となります。

なお、書類は必ずご本人様にお受け取りいただけますよう、簡易書留にてお送りしております。ご不在が多く簡易書留だと受け取りが難しいという場合は他の方法でも対応可能ですので、ご相談ください。

相続手続きにおいて一番重要なことは「相続人が誰か」を特定することです。なぜなら、相続関係が変われば各自の相続割合(法定相続割合)も変わってしまうからです。

この作業は全国の役所へ戸籍の請求をすることで進んでいきますが、全てこちらで代行して取得しますのでご安心ください。

相続関係にもよりますが、必要な戸籍が全て揃うまでに1か月程度、相続関係が複雑であれば2~3か月かかることもあります。その間に戸籍が「全て」揃っていなくてもできる手続き(役所、年金、公共料金等)からスタートし、戸籍が「全て」揃った時点で法務局へ法定相続情報一覧図を提出します。

ここまでの期間は相続人の皆様にとっても「待ち」の時間になりますので、安心してお待ちください。

相続関係についての法務局の認証が終われば、ここからが本格的な手続きの開始です。手続きは依頼内容によって異なりますが、銀行、不動産、株、車、生命保険、そして相続税の申告などの手続きを「順番に」進めていきます。

基本的に相続手続きは、一斉に全ての手続きができるわけではありません。例えば、A銀行とB銀行で手続きをする必要がある場合、まず、A銀行に必要書類(戸籍や相続人の皆様からお預かりした印鑑証明書)を提出します。その間、書類はA銀行に留まりますので、他の手続きを進めることができません。A銀行の手続きが終わり、戸籍や印鑑証明書の書類の返却を受けて、次のB銀行の手続きを進めるという流れになります。

そのため、手続きのボリュームが多ければ多いほど完了までに時間がかかりますので、銀行や不動産の手続きがあれば、完了までに少なくとも3か月程度の期間は想定していただくようお願いします。

手続きが進むにつれ、概算で把握していた相続財産の金額が明確になってきます。それらを一枚の用紙に一覧でまとめたものが財産目録です。

それを相続人の皆様にご覧いただき、どのように遺産分割されるかをご検討いただきます。

すでに分け方を決めておられるケースも多いですが、例えば不動産の評価額を見て配分を再検討される場合もあります。

また、よくある勘違いとして、法定相続割合(配偶者が2分の1、子どもは残りの2分の1を人数で分けるなど)通りに分けなければならないと思われていることがありますが、相続人全員の遺産分割協議によって決定した内容であれば、「配偶者が全てを相続する」や「配偶者はゼロ、長男が不動産、次男が預金の全てを相続する」といった分け方でも全く問題ありません。

相続人「全員」が合意しているかどうかが重要ですので、しっかり話し合いをしていただければと思います。

全員が顔を合わせて話し合いすることは必須ではなく、遠方でなかなか会えない場合はお電話でも可能です。

相続人同士の関係があまり良くなく話がしにくい場合は、当センターが間に入ってそれぞれからご意見やご希望をお聞きする方法でも対応可能です。

私たちは中立の第三者として(決して代理人としての交渉はいたしません)、皆様のご意見がまとまるよう、できる限りの情報提供などさせていただきます。

皆様が協議して決められた分割内容を一つの書類にまとめたものが遺産分割協議書です。

当センターにて作成しますので、内容をご確認いただき、問題なければ一人ずつ署名捺印をお願いします。

人数が多くなると全員の署名を揃えるだけでも相当の時間がかかりますが、できる限りスムーズに進められるよう状況に応じて対応いたします。

面談での説明をご希望される場合を除き、基本的には郵送にてお送りし、署名捺印の上で同封の返信用封筒にて返送いただきます。

(※人数が多かったり皆様離れてお住まいの場合は、それだけ署名捺印が揃うのに時間がかかってしまうため)

相続人同士の関係があまりよくなく、お互いに住所をできる限り伝えたくない…というご相談をいただくこともあります。100%とは断言できませんが、過去の経験や実績をもとに、できる限りご希望に沿うような方法を検討して対応いたします。

相続手続きの中には、全員が署名捺印した遺産分割協議書がないと手続きできないものがあります。例えば不動産の手続きがそうです。(相続人がひとりだけの場合は不要など、例外もあります。)

どういった状況の時に、どの手続きなら協議書が必要なのか、またどういった文言を記載した遺産分割協議書であれば手続きを受け付けてもらえるのか、10年を超える遺産相続手続きの実績を持つ当センターだからこその経験で、一つ一つ手続きを進めていきます。

相続人の皆様のゴールは「相続手続きの完了=遺産分割協議書の内容通りに遺産を受け取ること」だと考えています。預貯金ならお金、不動産なら新しい権利証、車なら新しい車検証など、それぞれの手続きに応じた完了物をお受け取りいただき、手続きは完了となります。

手続きの代行を依頼すると、完全に手離れできてラクになる反面、「で、実際どれだけの遺産があって、自分はどれだけ受け取れるの?」と疑問が出ることも考えられます。遺産分割協議の前にお渡しする財産目録が一つの目安ではありますが、誰がどれを受け取るのかを記載しているものではありません。

そこで、当センターでは最終の時点で遺産分割協議書(分け方)と財産目録(財産一覧)に基づく配分資料を作成しており、その資料を見ればそれぞれの受け取り額がわかるようになっています。

相続手続きが完了して自分の口座にお金が振り込まれたものの、「本当にこれで合っているの?」という疑問が生じないよう、こちらでご用意できる根拠資料も全てご覧いただきます。

それをみれば1円単位で相違ないことがご確認いただけますので、改めて全てが完了したことを実感していただけると思います。

手続きが完了すると、代行費用をお支払いいただきます。代行にかかる専門家報酬とは別に戸籍の発行手数料、印紙代、郵便代などのいわゆる実費もこの時点で併せてのご清算となります。当センターでは随時ご請求といった形式ではありませんのでご安心ください。

また、当センターは原則として完全後払い制ですので、ご依頼いただいた時点では着手金は一切いただいておらず、この時点が最初で最後のお支払のタイミングになります。

前のステップで既に遺産をお受け取りいただいておりますので、その中からお支払いただくイメージになります。

費用を誰が負担するのか、どういった割合で負担するのかは皆様の話し合いで決めていただきますが、一番多いケースは、財産総額から先に支払いを済ませ、残った分を分けられるという方法です。こうすると相続する人全員で相続する割合に応じて負担をしていることになりますので、一番ご理解いただきやすい形かと思います。

私たちがお聞きして一番うれしい言葉、それは「助かりました」でも「ありがとう」でもなく、「ホッとしました」です。

この一言は、相続で困って悩んでいた肩の荷が降り、本当に心からラクになれた瞬間に出てくる言葉だと思います。それをお聞きできたとき、お力になれたことを本当にうれしく思います。

この「ホッとしました」という言葉は、手続きが完了した最後のタイミングもそうですが、実際はご依頼することを決められた後が一番多いです。

依頼することを決めて、「これからもう自分はいろいろ悩まなくてもいい、全部やってもらえる、任せられる」、そう思ったときに一気にラクになり、溢れ出てくる言葉なのだと思います。

そのご期待にお応えできるよう、当センターでは相続に関するあらゆる手続きを代行いたします。どうぞお気軽にご相談ください。

>> 実際にご依頼いただいたお客様の声

>> Googleの口コミ(東京本社)

>> Googleの口コミ(大阪相続事務センター)

まごころ代行センターの

”安心”専門家ネットワーク!!

これらの専門家が、

お一人お一人のご状況に応じて、

必要な手続き、すべき手続きを

全てサポートいたします!!

いざ自分が相続手続きをしなければならない状況になったときに、それを無事終えるための選択肢の一つとして「専門家に代行を依頼する」という方法があります。

しかし、相続手続きの内容は本当に幅広く多岐に渡るため、「相続税の話であれば、税理士に相談や代行をお願いすればいいの?でも、その他の銀行の手続きや年金については、別の専門家に相談しなければいけないの?」と悩まれ、当センターにもそのようなご質問をたくさんいただきます。

皆様にとっては「相続」という一つの手続きですが、専門家の資格によってできる手続き・できない手続きがあることが原因であり、結果的に相談(代行の依頼)先について困惑されることに繋がっています。

そこで、ここでは相続手続きにおける各専門家をご紹介し、どの手続きをどの専門家に代行してもらえば良いのかを解説します。

行政書士は「他人の依頼を受け報酬を得て、官公署に提出する書類を作成・相談・代理をする」ことができます。つまり、書類作成のエキスパートです。

相続手続きにおいては、下記の手続きを代行することができます。

相続手続きが、遺産分割協議書の作成、銀行や証券会社などの金融機関の解約手続き、自動車の名義変更だけの場合は行政書士に代行を依頼するのもよいでしょう。

【参考記事】

>> 死亡して凍結された銀行口座の預貯金の遺産相続手続き

>> 故人が所有していた自動車・バイクの名義変更、廃車手続き

司法書士は「他人の依頼を受けて登記の手続きや、裁判所に提出する書類の作成」ができます。つまり、不動産の名義変更など登記のエキスパートです。

相続手続きにおいては、下記の手続きを代行することができます。

相続財産に不動産があれば司法書士の出番です。

また、遺言書が見つかったときの「遺言書の検認手続き」や、相続財産を一切受け取らない「相続放棄の手続き」などの家庭裁判所での手続きがあれば、司法書士に依頼するのもよいでしょう。

【参考記事】

>> 故人が所有していた不動産(自宅、土地、マンション等)の名義変更手続き

>> 直筆で書かれた遺言書(自筆証書遺言)が見つかった場合

税理士は「他人の求めに応じて、税務について書類の作成・相談・代理をする」ことができます。つまり、税金のエキスパートです。

相続手続きにおいては、下記の手続きを代行することができます。

一定額以上の相続財産があり、相続税申告が必要な場合は税理士に代行を依頼しましょう。

また、亡くなられた人に年金以外に所得があり、確定申告(準確定申告といいます)が必要なときも税理士に依頼を代行するのがよいでしょう。

【参考記事】

>> 相続税申告が必要な方(相続税がかかる方)の期限は10か月!控除と特例活用で賢く申告

>> 自営業の人が亡くなった場合、確定申告は必要?

社会保険労務士は「労働・社会保険に関する諸問題」や「年金の相談」に応じることができます。つまり、年金や社会保険に関するエキスパートです。

相続手続きにおいては、下記の手続きを代行することができます。

配偶者(夫や妻)が亡くなり、その年金の手続きを依頼するのは社会保険労務士になります。また、本来支払われるはずだった年金(未支給年金)の手続きも社会保険労務士に依頼するのがよいでしょう。

【参考記事】

>> 〈残された遺族の方のための補償制度〉①遺族(補償)年金

>> 〈残された遺族の方のための補償制度〉②遺族(補償)年金前払い一時金

弁護士は「当事者その他関係人の依頼によって、訴訟事件やその他一般の法律事務を行う」ことができます。つまり、法律のエキスパートです。

基本的にはほとんどの法律手続きを行うことができますが、相続においては、特に下記の手続きを取り扱います。

相続人の「代理人」として交渉ができるのは弁護士のみになります。相続人間での遺産分割の話し合いがまとまらなかったり、裁判所での手続きが必要なときは弁護士に相談しましょう。

その他の手続き代行の窓口としては、銀行や信託銀行があり、相続手続きの代行を行っているところが増えています。銀行は各地にあり、また手続きの窓口を一本化できるというメリットがあります。

ただし、銀行や信託銀行は各専門家と違い、手続きについて直接行うわけではなくほとんどが外注(専門家を紹介して繋ぐ)になるため、結果的に手続きにかかる費用は高額になるケースが多いです。

このように「相続の専門家」といっても、様々な種類の専門家がいます。「結局、どこに代行を頼めばいいの?」と迷った際は、ぜひ下記を参考にしてください。

また、専門家の中にもそれぞれ得意・不得意の分野があり、相続に特化した専門家もいれば、相続に限らずその他の業務全般を請け負うところもあります。(例えば、税理士でも相続税申告をほとんどされたことのない税理士も多くいますし、行政書士でも相続分野を経験されたことのない行政書士もいます。)

どちらかを選ぶとすれば、もちろん相続に特化した専門家に相談することをお勧めします。

当センターは行政書士が窓口となり、一切の相続手続きを代行しています。行政書士だけでなく、司法書士、税理士、弁護士といった相続の各エキスパートが在籍・連携していますので、どんな手続きでも代行しています。ぜひお気軽にご相談ください。

>> 遺産相続手続き代行サービスの内容・手続き料金一覧

>> ご相談受付窓口事務所概要

>> 皆様の相続手続きを代行する専門家のご紹介